Brytyjski Urząd ds. Konkurencji i Rynków (CMA) wyraził zgodę na fuzję Vodafone-Three, z zastrzeżeniem prawnie wiążących zobowiązań. Oczekuje się, iż formalnie zakończy się w pierwszej połowie 2025 roku.

CMA ostrzegało wcześniej do czego prawdopodobnie doprowadzi proponowane połączenie Vodafone i Three wyższe ceny i obniżona obsługa. Umowa jest uzależniona od dostaw Vodafone-Three wspólny plan sieciktóry określa modernizację, integrację i ulepszenia sieci, jakie obie firmy wprowadzą w połączonej sieci w Wielkiej Brytanii w ciągu najbliższych ośmiu lat.

Vodafone i Three będą również musiały ograniczyć wybrane taryfy komórkowe i plany transmisji danych na trzy lata, co według CMA bezpośrednio ochroni dużą liczbę klientów Vodafone-Three przed krótkoterminowymi wzrostami cen w pierwszych latach obowiązywania planu sieci. Połączona spółka będzie również zobowiązana do oferowania z góry ustalonych cen i warunków umów na usługi hurtowe przez trzy lata, aby zapewnić dostawcom sieci wirtualnych możliwość uzyskania konkurencyjnych warunków w miarę wdrażania planu sieci.

Fuzję Vodafone i Three uważa się za odpowiedź Vodafone na zakup EE przez firmę BT w 2016 r. oraz fuzję Virgin Media i O2 w 2021 r. w celu utworzenia VMO2.

Margherita Della Valle, dyrektor generalna Grupy Vodafone, opisała połączenie jako „świetne dla klientów, świetne dla konkurencji i świetne dla kraju”.

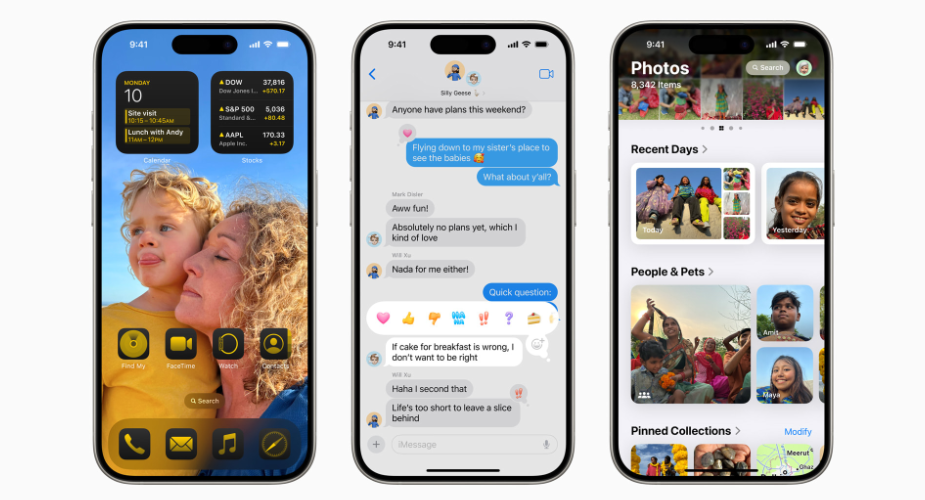

Obie firmy zobowiązały się zainwestować 11 miliardów funtów w stworzenie, jak twierdzą, jednej z najbardziej zaawansowanych sieci 5G w Europie. Celem jest dotarcie do 99% populacji i skorzystanie z niej ponad 50 milionów klientów. Zdaniem Vodafone i Three, które dostrzegają wzrost zapotrzebowania na mobilne serwery danych wraz z coraz powszechniejszym wdrażaniem nowych technologii, takich jak sztuczna inteligencja (AI), inwestycja w sieci komórkowe zapewnia lepszą jakość, większą niezawodność i zwiększoną zdolność obsługi stale rosnącego zapotrzebowania na dane. ).

„Decyzja CMA nie jest zaskoczeniem – od pewnego czasu sygnalizuje, iż jest otwarta na zgodę na fuzję pod warunkiem odpowiednich ustępstw stron” – powiedział Alex Haffner, partner ds. konkurencji we Fladgate. „Niemniej jednak godne uwagi jest to, iż umożliwiło to fuzję „4-3” w sektorze telefonii komórkowej w oparciu o środki czysto behawioralne – w ciągu ostatniej dekady przeprowadzono wiele fuzji sieci komórkowych typu „4-3” w całej Europie dopuszczalne jedynie pod warunkiem przyznania przez łączące się strony znaczących środków strukturalnych. Czyniąc to, CMA wykazała się pewnym pragmatyzmem, przeczuwając, iż konsumenci ostatecznie odniosą większe korzyści z konkurencji między trzema dysponującymi dużymi zasobami operatorami komórkowymi na rynku brytyjskim”.

Kester Mann, dyrektor ds. konsumentów i łączności w CCS Insight, określił transakcję jako „jeden z najważniejszych momentów w historii brytyjskiego rynku telefonii komórkowej”, zwiastujący nadejście nowego lidera rynku z łączną liczbą 29 milionów klientów.

„Decyzja CMA o zatwierdzeniu fuzji jest słuszna iw dużej mierze zapewnia dobrą równowagę pomiędzy wspieraniem konkurencji a zachęcaniem do inwestycji” – stwierdził. „Powinno to utorować drogę bardziej efektywnym inwestycjom, które przyniosą bardzo potrzebne ulepszenia usług mobilnych w Wielkiej Brytanii”.

Jednak, jak zauważył Matthew Howett, założyciel i dyrektor generalny Assembly Research, przez cały czas istnieje szansa, iż Sky będzie próbowała zakwestionować tę decyzję. Niemniej jednak powiedział, iż skuteczne odwołanie się od decyzji CMA będzie trudne, kosztowne i stawiane przed wysoką poprzeczką. „Spodziewamy się ogólnie pozytywnych konsekwencji nie tylko dla inwestycji i jakości sieci (w tym samodzielnej sieci 5G), ale także dla klientów hurtowych, konsumentów i przedsiębiorstw, które na nich polegają” – powiedział.

Dla Howetta regulator telekomunikacyjny Ofcom ma do odegrania nową, znaczącą rolę skupiającą się na nadzorowaniu fuzji Vodafone-Three. „Wydaje się, iż organ regulacyjny ośmiela się przyjąć na siebie tę odpowiedzialność” – stwierdził. „Monitorowanie będzie musiało być prowadzone w możliwie najbardziej elastyczny sposób, aby zapewnić, iż powstały w wyniku połączenia podmiot spełnia oczekiwania i zminimalizować ryzyko obejścia przepisów lub zakłóceń rynku, przed którymi ostrzegają niektórzy”.